新闻资讯

全球被动元件核心厂商一览

被动元件又称无源器件,是指不影响信号基本特征,仅令讯号通过而未加以更改的电路元件。被动元件主要包含 RCL 元件(电容、电感及电阻)及被动射频器件两大类。今天谷京科技主要带您了解的被动元件特指 RCL 元件。

谷京科技从车规微处理器MCU、功率器件、电源管理芯片、信号处理芯片、存储芯片、二、三极管、光耦、晶振、阻容感等汽车电子元器件为客户提供全产业链供应解决方案!

被动元件是电子工业的基石,兼具大空间、高壁垒、高成长特性,具备长期成长空间。从历史周期看,被动元件行业在高成长进程中带有阶段性的小周期。行业上一轮景气周期是17-18 年,19 年行业整体处在去库存阶段,直到四季度才基本出清。20 年下半年开始,随着疫情恢复,下游 5G、汽车电子等领域需求激增、产品供不应求,行业开启新一轮景气上行周期。今天谷京科技整理了20家核心的全球被动元件制造商,其中有10家为大陆厂商,一起来看看吧。

01

村田制作所

主营:MLCC/电感

村田制作所是全球领先的电子元器件制造商,村田的业务包括电容器、压电产品、其他元器件以及模块四大类。其中公司主力产品为陶瓷电容器,高居世界首位。村田制作所的客户分布在PC、手机、汽车电子等领域。

总部位于日本,公司始于1944年10月由村田昭创立,1950年12月正式改名为村田制作所。

村田制作所MLCC生产主要工厂在日本、中国无锡、菲律宾、新加坡、泰国等地,其中2020年MLCC产能达到1200亿只/月。

MLCC全球市场中,日商垄断合计市占率过半。其中,村田是行业龙头,全球市占率高达31%。(2019年数据)

2019年全球MLCC市场竞争格局

(资料来源:中国电子元件行业协会,西部证券研发中心)

02

三星电机

主营:MLCC

三星电机(SEMCO)创立于1973年,起初是一个电子产品核心部件的生产商,现已成长为韩国拥有61.2亿美元总收入的电子零部件生产业的领头羊。三星电机集中发展世界芯片元件、基板、相机模块、通信模块等事业。

三星电机为安全、娱乐等多种应用程序提供多样的车载用MLCC,这种MLCC具备出色的电特性,为其高可靠性提供保障,同时通过柔性外部电极(SoftTermination)技术,吸收外部物理压力,防止发生短路。

在MLCC领域,三星电机占据全球21%的市场份额。

03

国巨

主营业务:MLCC

国巨公司成立于1977年,为全球领先的被动元件服务供应商,其生产及销售据点涵盖亚洲、欧洲及美洲。

国巨为全球第一大芯片电阻(R-Chip)制造商、第一大钽质电容(TantalumCapacitor)制造商、第三大积层陶瓷电容(MLCC)供应商,在全球有47个行销/服务据点、40座生产基地及20个研发中心,集团于全球共有30,000名员工。

国巨在芯片电阻市场份额25%,位列全球第一,MLCC市占率约为12%,位列全球第三。国巨20年合并基美后,MLCC月产能达到800亿只。

2020年全球电阻市场竞争格局

(制图:华经产业研究院)

今年6月30日,国巨宣布并购电感龙头奇力新,通过发行新股交换取得其100%股份,预计今年12月30日为股份转换基准日,明年将完成并购。奇力新的电感市占率达13%,为全球TOP5的电感企业。

04

太阳诱电

主营业务:MLCC/电感

太阳诱电1950年创立,从电容器起步,不断致力于电感器、FBAR/SAW器件、电路模块、能源器件等各类电子元器件的研究、开发、生产和销售。

太阳诱电的产品主要分为四大类,分别为电容器、铁氧体及应用产品、集成模块和设备以及其他产品。2020财年各类产品营收占比分别为62%、14%、18%以及6%,电容器营收占比大,其中主要产品为MLCC,占全球MLCC市场份额的10%。

在电感领域,太阳诱电的市场份额为13%,排名全球第三。

2019年全球电感市场竞争格局

(资料来源:中国电子元件协会、Paumanok,西部证券研发中心)

05

NipponChemi-con(贵弥功)

主营业务:电解电容/铝电容

Nippon Chemi-Con Corporation 是一家生产电容器和其他分立电子元件的日本公司。公司总部位于日本东京都品川区。

Nippon Chemi-Con 由 Toshio Satoh 于 1931 年创立,是日本第一家生产电解电容器的公司。如今成为了铝电容领域龙头企业,全球市占率中排前。

全球铝电容市场竞争格局

(数据来源:东北证券,Paumanok)

06

Nichicon

主营业务:电容器

Nichicon,即尼吉康株式会社,1950年创立,总部在日本京都市中京区鸟丸通御池上。公司主要分为电容器事业本部与NECST事业本部两部分。

目前电容事业部在日本拥有7个生产据点,NECST事业部拥有3个生产据点,在海外方面,则拥有3个据点。尼吉康在中国拥有尼吉康电子(宿迁)有限公司与无锡尼吉康电子研究开发有限公司两个据点。

07

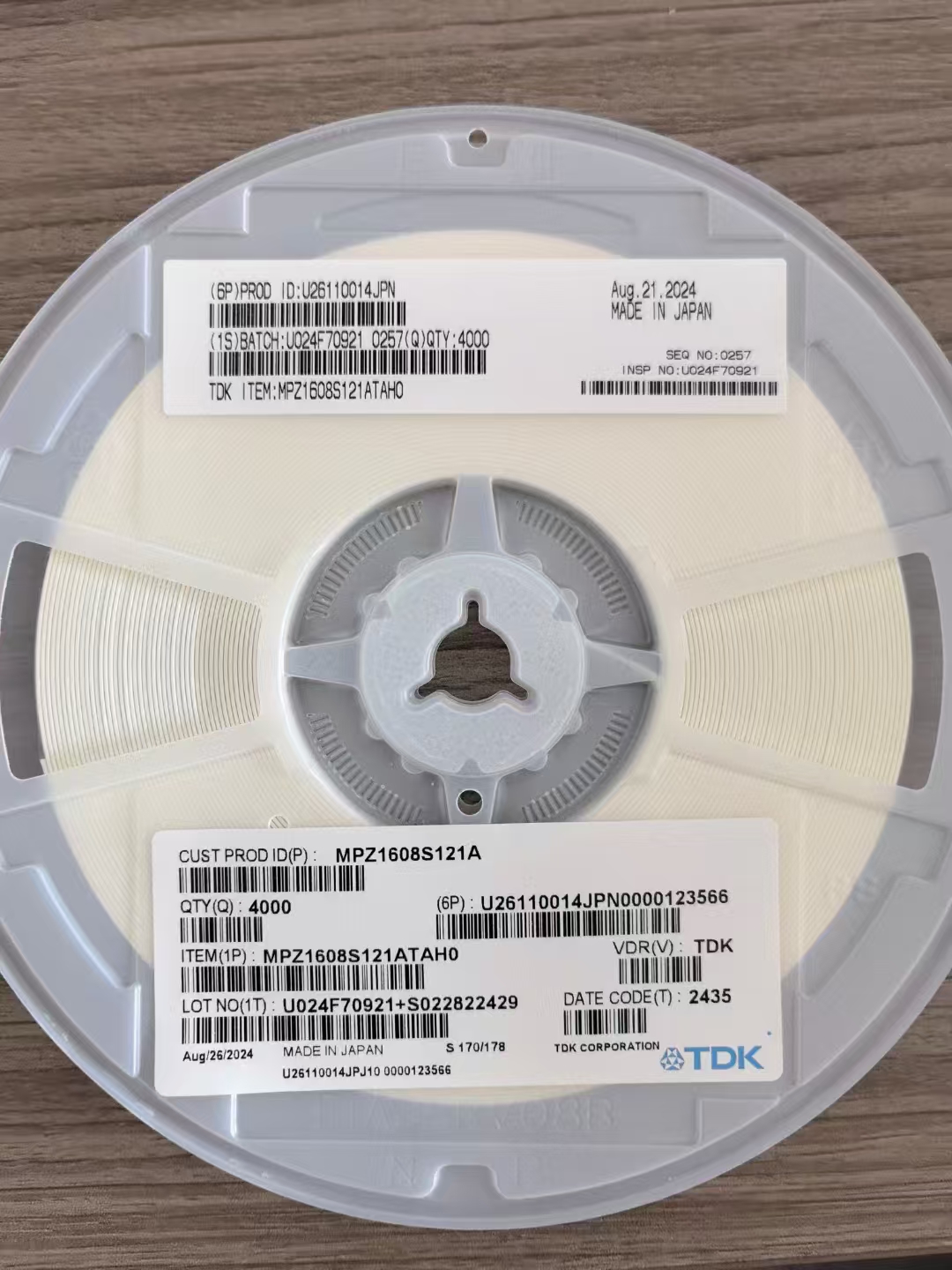

TDK

主营:MLCC/电感

由加藤与五郎和武井武于1935年创办成立,在1983年更名为如今的TDK株式会社,一直在电子原材料及元器件上占有领导地位。公司主要业务有被动元件、传感器应用产品、磁性应用产品、能源应用产品等。

公司的被动元件起源于1930年发明、2009年被认定为“IEEE里程碑”的磁性材料铁氧体。

现在TDK除了陶瓷电容器、电解铝电容器、薄膜电容器,还提供磁性元件、高频元件、压电元件、保护器件等广泛的被动元件。这些产品品牌包括TDK、EPCOS。

在全球电感市场竞争格局中,TDK市场份额为20%,位列全球第一。

08

华新科

主营:MLCC

自1992年成立以来,华新科技在短短10年间,善用产业价值链的策略联盟,迅速成长为中国台湾股票上市公司,目前全球员工人数已达7,000;8座主要生产基地布局于亚太地区,其中有6座位于中国地区。

华新科技产品线包括积层陶瓷芯片电容(MLCC)、芯片电阻(Chip-R)、射频元件(RFComponents)、RF天线、圆板电容(DISC)、氧化锌变阻器(Varistor)、电感(Inductor)及芯片保险丝(ChipFuse),产品巿占率傲人,堪称二岸三地最规模的元件供应商。

09

Rubycon

主营:电解电容器

Rubycon作为铝电容器市场的最早先驱之一,公司历史可以追溯到1952年。Rubycon拥有超过8,000个产品项目,月产量达10亿个电容器,被誉为全球大的小型电解电容器供应商之一。

凭借大规模生产、垂直整合和源自创新技术的产品质量,Rubycon已成为高品质电容器的代名词。

10

京瓷

主营:陶瓷产品/MLCC

京瓷成立于1959年4月,初始注册资金300万日元,取名为“京都陶瓷株式会社”,创立之初专门从事精密陶瓷的研发和生产。目前,京瓷集团在全球的业务领域已涉及原料、零件、设备、机器,以及服务、网络等各个方面,被称为电子陶瓷王。

从京瓷创立到2000年以前,京瓷以陶瓷技术为核心,主要精力在于横向拓展精密陶瓷零部件,包括IC用陶瓷多层封装产品、收购Elco切入连接器领域、收购AVX巩固在MLCC和其他被动元器件领域的实力。

2000年以来,京瓷通过持续并购向下游终端和机器设备延伸,包括手机、医疗器械、打印机、工具、太阳能系统等,同时补全液晶显示、PCB、镜头等零部件,成长为一个扎根电子元器件、业务辐射四周的综合性集团。

下面十家为大陆核心的被动元器件厂商:

01

风华高科

风华高科成立于1984年,是国内老牌被动元件领导者,目前业务覆盖片容、片阻、片感等无源器件。

2020年年报显示,片式电容器业务收入占营业总收入的29.53%,片式电阻器业务收入占营业总收入的29.00%,FPC线路板业务收入占营业总收入的14.16%。

MLCC 方面,公司拟投资 75 亿元规划建设祥和工业园高端电容基地,预计新增月产450 亿只高端 MLCC;在片式电阻方面,公司拟投资 10 亿元用于“新增月产 280 亿只片式电阻器技改扩产项目”,提升公司市场份额和竞争优势。

02

顺络电子

顺络电子是我国电感领导者。公司成立于 2000 年,业务覆盖精密小型化电感类的磁性器件、微波器件、汽车电子元器件、国防军工、精细陶瓷产品五大产品系列。

5G 手机射频前端复杂化带动单机电感用量提升,日系厂商因为没有成本优势关闭部分电感工厂,公司在消费电子领域电感市占率的持续提升。

在电感领域,顺络电子以 7%的市占率位居全球第五。

03

三环集团

三环集团成立于 1970 年,是一家集“材料、设备、制造”垂直一体化的电子陶瓷类平台型企业。主要业务为光通信部件、电子元件材料、半导体部件、接线端子等。

受益于 5G 以及汽车电子的快速渗透以及供应链国产替代诉求,三环 2020 年定增规划扩充 MLCC200 亿只月产能,2021 年定增规划扩充高容 MLCC 250 亿只月产能,全部达产之后,公司 MLCC 月产能有望达到 500 亿只/月,助力公司业绩高速增长。

04

宇阳科技

宇阳科技是国内领先的电子元器件供应商,自2001年成立以来,一直致力于元器件产品的研发、 设计、销售。依托自主研发和创新体系优势,公司已发展成为全球主要的MLCC厂商之一。

宇阳超微型MLCC填补了国内空白,达到国内领先水平。

目前,宇阳公司已成为目前国内大的 0402/0201/01005等微型/超微型MLCC制造商,01005/0201/0402系列微型产品占总产量比重超过95% ;微型尺寸代表0201总产量居全球前三。

05

法拉电子

法拉电子是我国领先的薄膜电容厂商,专注于薄膜电容行业五十余年,目前市场占有率约为 8%,位列世界前三。

公司拥有五十多年薄膜电容的生产历史,掌握领先的金属镀膜等核心工艺技术,逐步由电容器设计开发延伸至材料应用、工装模具开发、生产设备开发等全方位。

公司逐年把战略重心转向新能源和新能源车行业。2020年,公司新能源汽车/光伏风电/工控/家电营收占比分别为 18%/30%/31%/14%。

06

火炬电子

火炬电子是国内领先的MLCC供应商,军用MLCC龙头。火炬电子在材料端有一定积累,长期供应军用MLCC使得其产品的稳定性比较强。

火炬电子前身是成立于1989年的泉州火炬电子元件厂,2007年改制成为股份有限公司,2015年在上海证券交易所上市。其主要产品有多层陶瓷电容器(MLCC)、钽电容器、超级电容器等。其中,火炬电子的陶瓷电容,涉及5个军用质量等级,适用于航空、航天、船舰、兵器、电子对抗等武器装备军工市场及部分高端民用领域,涉及1个国标质量等级,适用于系统通讯设备、工业控制设备、医疗电子设备等工业类市场及个人、家庭电子产品等消费类市场。

07

洁美科技

洁美科技成立于2001年,是被动元器件包装材料纸质载带龙头,主要产品包括纸质载带及配套胶带、塑料载带和离型膜等,主要应用于片式电子元器件和集成电路等电子信息领域。

在过去,我国国内生产薄型纸质载带所需的原纸由于受到技术上的限制而主要依赖于从国外进口。通过多年的技术积累和研发,洁美科技逐步掌握了薄型载带专用原纸的全套生产技术和工艺,打破了被国外企业近乎垄断的市场格局。

08

宏达电子

宏达电子是国内高可靠电容器龙头,多项产品/多条产线,优势显著。

宏达电子前身系株洲宏达电子有限公司,成立于1993年11月18日,是一家专注于钽电容的企业。其拥有五条国内先进钽电容器生产线、完善的质量检测体系和完整的钽电容器试验技术,是国内军用钽电容器生产领域的重要企业。客户覆盖航天、航空、兵器、船舶、电子等领域。

宏达电子拥有高能钽混合电容器、高分子钽电容器等高端电容器的核心技术与专利,具有技术优势,预计未来公司在钽电容器方面的技术及市场优势将进一步提升。

09

江海股份

江海股份创立于1985年,1970年开始专业生产铝电解电容,是国内铝电解电容龙头,多年销售蝉联第一。

江海股份是全球在电力电子领域少数几家同时在三大电容器进行研发、制造和销售的企业之一,其在铝电解电容器领域拥有50年的研发生产经验,技术实力国内领先,具备全球竞争优势。

10

鸿远电子

鸿远电子与火炬电子被誉称为“军用MLCC双雄”。

鸿远电子成立于2001年,主营多层瓷介电容器(MLCC)。近年来,鸿远电子业绩表现出众,是中国电子元件中的新兴力量。

鸿远电子产品涉及宇航级、军标、七专、普军等11个军用质量等级和1个国标等级,参与了神舟系列、嫦娥、天宫系列、大推力火箭等重点工程配套业务。

电容

美国:AVX、泽天(Skywell)、威世(VISHAY)

英国:诺华(NOVER)

德国:爱普科斯(EPCOS)、威马(WIMA)

丹麦:战神(JENSEN)

日本:伊娜(ELNA)、富士通(FUJITSU)、日立(HITACHI )、兴亚(KOA)、 京瓷(Kyocera0、松下、村田(muRata)、NEC、尼吉康(nichicon)、Nippon Chemi-Con(黑金刚、嘉美工)日本化工、松下(Panasonic)、威康(Raycon)、红宝石(Rubycon)、三洋(SANYO)、太阳诱电(TAIYO YUDEN)、TDK、东信(TK )

韩国:三星电机(SEM)、三和(SAMWHA)、三莹(SAMYOUNG)

中国台湾:华新科(WALSIN)、国巨(YAGEO)、CAPSUN、方宾(CAPXON)凯普松、Chocon、Choyo、金山(ELITE)、EVERCON、至美(GEMCON)、杰商(GSC)、世昕(G-Luxon )、禾伸堂(HEC)、合美电机(HERMEI)、融欣(JACKCON)、正邦(JPCON)、立隆(LELON)、辉城(LTEC)、奥斯特(OST)、士康(SACON)、冠佐(SUSCON)、台康(TAICON )、智宝(TEAPO)

中国香港:富之光(FUJICON)、万裕(SAMXON)

中国大陆:艾华科技、宇阳科技、火炬电子、华威电子、金富康、风华高科、南通江海、吉光电子、佛山利明、佛山三水日明电子、海丰三力、海门三鑫、深圳鑫龙茂电子、扬州升达、台庆、南通同飞、天扬、奇发电子等。

电阻

美国:AVX、威世(VISHAY)

日本:兴亚(KOA )、京瓷(Kyocera )、村田(muRata)、松下(Panasonic)、罗姆(ROHM )、进工业株式会社(susumu)、TDK

中国台湾:丽智(LIZ)、飞元(PHYCOM)、旺诠(RALEC,被奇力新收购)、美隆(SUPEROHM)、大毅(TA-I )、泰铭(TMTEC)、德键(TOKEN)、幸亚(TYOHM)、厚声(UniOhm)、VITROHM、光颉(VIKING)、华新科(WALSIN)、国巨(YAGEO)

中国大陆:风华高科、捷比信

新加坡:ASJ

电感

美国:AEM、AVX、线艺(Coilcraft )、普思(Pulse )、威世(VISHAY)

德国:爱普科斯(EPCOS)、WE

日本:兴亚(KOA)、村田(muRata)、松下(Panasonic)、胜美达(sumida)、太阳诱电(TAIYO YUDEN)、TDK、TOKO、特瑞仕(TOREX)

中国台湾:奇力新(CHILISIN)、美磊(Mag.Layers)、台庆(TAI-TECH)、德键(TOKEN)、光颉(VIKING)、华新科(WALSIN)、国巨(YAGEO)

中国大陆:丰晶、格莱尔、风华高科、科达嘉、顺络、紫泰荆、肇庆英达等。

整体实力最强的被动元件厂商:

美国:威世(Vishay)、约翰逊(Johanson)、Venkel、AT Ceramics、Syfer等;

日本:村田、TDK、京瓷、丸和、罗姆、太阳诱电、贵弥功、NIC、松下、Rubycon、尼吉康、AVX(被京瓷收购)等;

韩国:三星电机、三和等;

中国台湾:国巨、美磊、华新科、禾伸堂、信昌、达方、奇力新、旺诠(被奇力新收购)、宸远、宸鑫容等;

大陆:宇阳科技、风华高科、顺络电子、三环、达利凯普、火炬电子等。

*免责声明:本文由作者原创。文章内容系作者个人观点,谷京科技二次整理,不代表谷京科技对该观点赞同或支持,仅为行业交流学习之用,如有异议,欢迎探讨。

关于谷京

谷京科技深耕汽车电子、工业及轨道交通领域十余年,是国内外四十多家知名的主被动元器件的增值服务商。公司基于多年对汽车电子领域的经验,专门成立了汽车动力域控制系统的专家团队,为汽车电子行业的客户提供应用及解决方案。